据记者不完全统计,仅今年以来,包括增发、配股、发债等方式已经实施和发布预案的再融资规模达到1.94万亿元,超过A股过去10年IPO总和。

在招商银行(行情 股吧 买卖点)推出285亿元的配股方案后,圈钱大户京东方A(行情 股吧 买卖点)再度抛出460亿元的定向增发意向。这不仅让A股市场连续抬不起头,也令股民很受伤。据记者不完全统计,仅今年以来,包括增发、配股、发债等方式已经实施和发布预案的再融资规模达到1.94万亿元,超过A股过去10年IPO总和。因此,有业内人士表示,虽然近期市场对IPO开闸坐立不安,但相比之下,上市公司再融资对市场资金面的冲击更为明显。

285亿元!460亿元!记者粗略统计发现,虽然市场眼珠子紧紧盯着IPO不放,但上市公司再融资已经悄然飙升,今年以来,包括已经实施和正在实施的再融资金额接近2万亿元,为过去10年IPO融资总和。

A股股权

再融资从未停止过

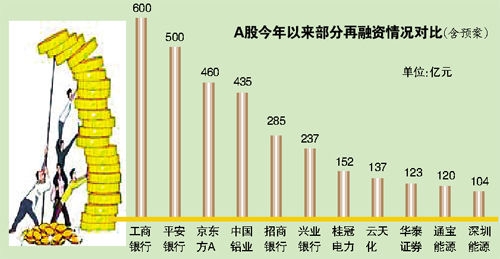

7月24日招商银行(行情 专区)抛出285亿元再融资方案,这也是今年1月份兴业银行(行情 股吧 买卖点)通过定向增发募集资金236.71亿元后,又一家银行通过再融资筹钱。而另一家再融资大户京东方A紧接着在25日推出460亿元的定向增发方案,引起市场一片哗然,并将市场目光从关注IPO开闸转向上市公司再融资。

事实上,虽然IPO暂停、流动性收紧趋势不改、市场资金围而不攻、股市萎靡不振,但A股再融资抽血却没有停止过。记者统计数据显示,今年以来上市公司计划或已经通过定向增发融资规模达到6137.78亿元,其中,2267.94亿元的资金已经进入上市公司账户。已经公布定向增发方案而尚未实施的再融资金额为3869.84亿元。与此同时,包括招商银行、国海证券(行情 股吧 买卖点)等在内的上市公司的配股融资额为481.2亿元,其中,118.20亿元已经实施。

发债融资

出现井喷之势

值得注意的是,除了增发和配股抽血,今年通过发债融资的也有井喷之势。数据显示,截至7月26日,包括企业债、金融债、短期融资券以及可转换债券等在内的发行数量已经达到457起,涉及金额高达12749.49亿元,其中工商银行(行情 股吧 买卖点)、中国银行(行情 股吧 买卖点)计划通过发行二级资本工具的方式分别再融资600亿元。平安银行(行情 股吧 买卖点)、农业银行(行情 股吧 买卖点)计划通过发行次级债和减记型二级资本工具的方式分别再融资500亿元。

这也意味着,今年以来,通过上述增发、配股、发债等方式,上市公司再融资规模达到1.94万亿元。而A股2003年以来的10年里,IPO总和也只有18989.72亿元。

影响:“抽血伤身”机构股民担忧A股失血

A股短短几天就连续出现巨额再融资方案,使得投资者担忧再起,股市也节节走低,截至昨日收盘,上证指数已经跌了三天,2000点易攻难守。而历史数据显示,包括银行在内的金融股再融资畅旺导致大盘抬不起头。因此,不少股民担忧在资金不愿进场的环境下,大量再融资将让股市抬不起头。

经历过股市大牛和大熊的股民罗先生告诉记者,虽然今年以来的再融资多数是以发债券的形式进行,但对市场资金的分流是显而易见的。罗先生还清楚地记得,在2011年2月23日,中国石化(行情 股吧 买卖点)进行了230亿元的可转换债申购,而就在前一个交易日,A股暴跌2.62%。申购结束后,市场又噌噌上涨,“不排除当时的资金为了申购中石化可转债,前一天出来,导致股市暴跌。”罗先生认为。因此,他对当前A股再次出现动辄超百亿元的再融资很担心。

国泰君安分析师孙金钜也表示,尽管IPO上半年处于暂停状态,但A股再融资却“猛如虎”,而且相比于IPO,孙金钜认为,上市公司再融资对市场资金面的冲击更为明显。

记者也注意到,在A股历史上,巨量再融资几乎都会给市场带来负面影响,特别是金融股,即使是传闻,也让市场惊恐。

从个股看,2008年2月20日,有传闻称浦发银行(行情 股吧 买卖点)可能推出400亿元的再融资,上证指数当天暴跌2.09%,浦发银行也放量跌停。2011年9月26日,市场传闻中国平安(行情 股吧 买卖点)可能抛出巨量再融资,该公司股票当天暴跌9.58%,拖累A股重挫1.64%,此后还连续报收五根阴线。

而从行业看,2008年和2011年,A股市场出现过两次银行股再融资潮,对大盘造成较大创伤。其中,2011年银行股再融资额度约4270亿元,中行、兴业、浦发等银行纷纷在承诺短期不融资后“食言”,相继推出再融资计划,这也导致沪指从3067.46点高位连续下挫跌至最低的2134.02点。

分析:

金融股再融资

或只是个开始

“虽然市场不差钱,但相对来说,已经不再那么宽松了,M2下半年收紧也是大概率的事情。因此,在这种情况下,已经上市的公司纷纷抛出如此大规模的再融资计划,无疑是对A股资金的一次大抽血。我现在担心的是银行未来会不会再次出现融资潮。”一位不愿透露身份的券商分析人士昨日告诉本报记者。而更让人担忧的是,由于利率市场化,导致银行资金压力再现,招行可能仅仅只是个开始。

上周五,央行宣布自20日起全面开放金融机构贷款利率管制,其中包括取消金融机构贷款利率0.7倍的下限。这也就意味着央行允许金融机构自行设定贷款利率。政府希望此举将促进银行间竞争。不过,面对去年以来存款成本的上升,银行也缺钱,资金缺口越来越大。交通银行(行情 股吧 买卖点)金融研究中心徐博在接受《国际金融报》记者采访时指出,经过测算,2014年和2015年银行业的资本缺口合计约为4500亿元左右,相当于2011年银行一年的再融资规模。

因此,有券商认为,庞大的再融资需求可能让股市继续承压。东莞证券分析师邓茂表示,在实施新的资本管理办法后,上市银行资本充足率均出现不同程度下降,虽然监管层对银行业有过渡期安排,但银行业对资本的渴求仍然难以抑制。因此,招行的配股方案获得通过后,可能引起其他上市银行跟进,庞大的融资需求可能导致市场再度承压。